En juillet, les taux immobiliers sont encore en hausse

4/07/2022 - mysweetimmo

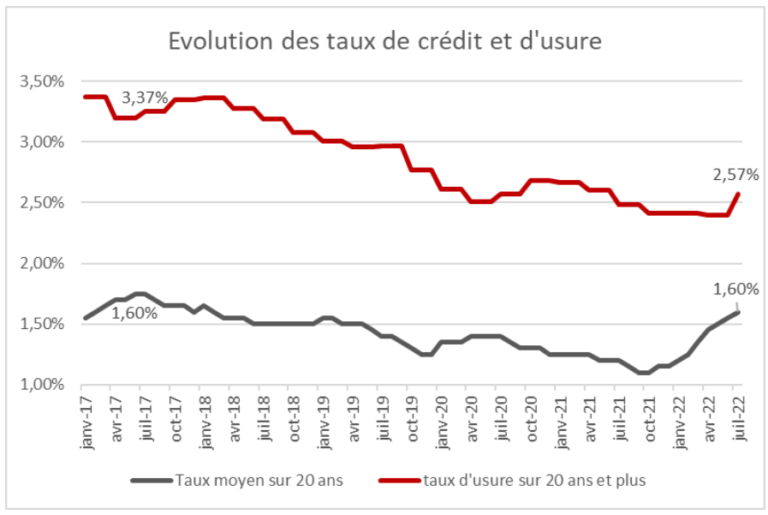

Alors que les taux d’usure n’ont augmenté que faiblement au 1er juillet, les hausses de taux se poursuivent avec de plus en plus de taux proposés à plus de 2 % sur 20 ans.

En juillet, les hausses de taux se poursuivent…. Plusieurs banques nationales ou régionales ont augmenté leurs taux de crédit de 0,10 à 0,35 %. Ainsi au total depuis le début de l’année 2022, les hausses moyennes de taux sont de 0,55 % en moyenne, mais atteignent 1 point dans certaines banques.

Une banque propose même désormais un taux unique quel que soit le profil de l’emprunteur, ses revenus ou la durée du crédit : 2,10 % sur 15, 20 ou 25 ans ! Une situation inédite liée au contexte, à l’envolée des taux d’emprunt d’Etat et à la hausse des conditions de refinancement des banques qui voient leurs marges se restreindre.

Un encadrement du crédit qui pose problème, davantage encore que le niveau des taux

Les taux moyens sont encore en augmentation. De plus en plus de banques affichent désormais des taux supérieurs à 2 % sur 20 ans. De tels taux n’étaient plus affichés depuis 2017, sauf qu’à cette époque le taux d’usure était à 3,35 %.

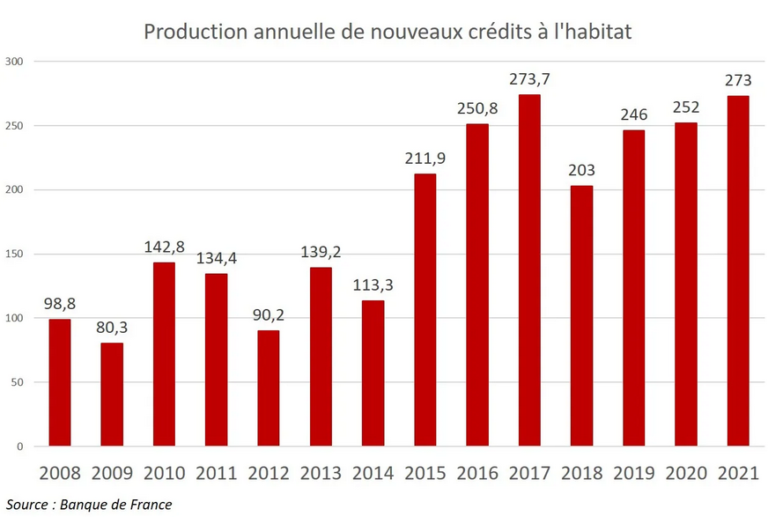

« A ce jour la remontée des taux d’usure est insuffisante pour permettre aux banques d’appliquer des taux leur permettant de dégager une marge suffisante pour être inciter à prêter, alors même que du côté des emprunteurs, des taux à près de 2 % sont pas forcément un frein à l’achat immobilier. Pour preuve, en 2017, les taux moyens étaient à 1,75 % et le marché immobilier très dynamique, en hausse de 15 % sur un an avec près de 970 000 transactions dans l’ancien. La production de crédits avait elle aussi atteint un niveau record, notamment grâce à volumes de renégociations de crédits inédits, mais pas seulement. Avec des taux équivalents à ceux d’aujourd’hui, le marché était très dynamique, sauf qu’à l’époque, le crédit était beaucoup moins encadré », analyse Sandrine Allonier, directrice des études et porte-parole de Vousfinancer.

Les taux de crédit devraient se poursuivre

Dans le contexte actuel, avec des taux d’emprunt d’Etat à 1,8 %, de retour à leur niveau de 2014 au moment où les taux de crédit étaient à plus de 3 %, et une inflation à près de 6 % en juin, il est probable que la hausse des taux se poursuive dans les prochaines semaines. D’autant que lors de sa réunion du 21 juillet, la Banque centrale européenne devrait relever ses taux directeurs pour freiner l’inflation, ce qui devrait peser sur les taux comme sur la production de crédits.